歯科医院の一般的な節税対策

歯科医院様の一般的な節税対策をご紹介します。

歯科税理士タイヨウでは、「歯科医院専門税理士サービス」をご利用いただいている歯科医院様には、状況に応じて適切な節税対策も提案・アドバイスを随時行っております。

是非、私たちにお任せください。

現金が外部に流出しない節税対策

キャッシュアウトしない歯科医院の節税対策です

租税特別措置法26条(キャッシュアウトなし)

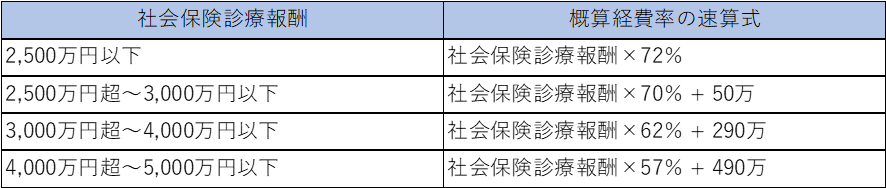

租税特別措置法26条は、医業または歯科医業を営む個人が適用できる税制です。

実際に使用した経費より、概算経費額(下記の表を参照)の方が大きい場合に効果があります。

こちらの節税は「キャッシュアウトを伴わない(現金が外部に流出しない)」ため、有利になる場合は、必ず適用しましょう。

下記に該当する先生は租税特別措置法26条を適用した方が有利になるケースが多いです。

- 保有している資産が、既に償却済みになっており減価償却費が少ない

- 最低限の人数で経営しており人件費が少ない

- 医院の家賃が低い

一般的に歯科経営で大きな経費は、減価償却費、人件費、家賃です。

この3つの経費が小さければ、実額経費総額も少なくなり、租税特別措置法26条の概算経費額の方が有利となるケースが多くなります。

開業間もない先生は、開業時に大きな設備投資をするため、実額経費の方が多額になり租税特別措置法26条の適用を受けない方が有利なケースが多いです。

消費税の検証(キャッシュアウトなし)

消費税ついて原則課税を選択しており課税売上割合が95%未満の場合、支払った消費税を下記の3つに区分する必要があります。

- A:自費にかかる原価と経費にかかる消費税

- B:保険診療にかかる原価と経費にかかる消費税

- C:自費と保険診療のいずれにもかかる原価と経費にかかる消費税(家賃や水道光熱費等)

一般的にAが多いほど、消費税の納税額は少なくなります。

Cに分類している消費税の中にAとして分類できるものが無いかを検証してみてください。例えば、自費と保険診療の技工物について、外注先の歯科技工所を分けている場合は、全額をCではなく、歯科技工所ごとにAとCに区分した方が得するケースがあります。

消費税の税率は、当初の3%から現在10%まで上昇し、影響額も大きくなっています。

検証とシミュレーションをしっかりと行い無駄な消費税を払わないようにしましょう。

所得拡大促進税制の適用(追加のキャッシュアウトなし)

青色申告書を提出している個人事業主が、前年度より給与等の支給額を増加させた場合、その増加額の一部を個人事業主の所得税から、所得税の20%相当額を上限として控除することができる制度です。

適用を失念しているケースもあるため、給与の支払額が前年より増加した場合は、顧問税理士に必ず適用の可否を確認してみましょう。

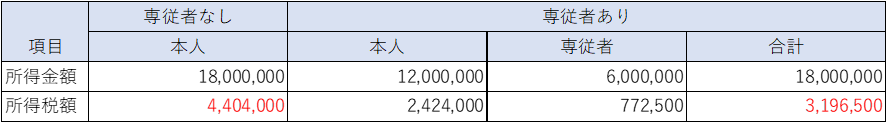

青色事業専従者給与

青色申告の届出をしている歯科医院で、家族が事業を手伝ってくれる場合(一定の要件あり)、その手伝ってくれる家族の方を青色専従者と言います。

青色専従者に支払う給与は、経費として利益から控除することができます。

所得税は累進税率(所得金額が高いほど税率も高くなる)ですので、所得を分散した方が、税負担は低くなります。

(※基礎控除等は考慮してない)

留意点としては、青色専従者は、配偶者控除や扶養控除の対象者でなくなるため、損をしないようにシミュレーションをして青色専従者給与の金額を設定する必要があります。

現金が外部に流出する節税対策

キャッシュアウトする歯科医院の節税対策です

小規模企業共済

廃業や退職時の生活資金のために積み立てる「小規模企業共済制度」です。

積立掛金の全額(最大で年間84万)を所得控除できます。資金を用立てたい時は、積立掛金の7~9割程度を上限に借入れもできるため、利益が出ている時は積立てておくことをお薦め致します。

なお、医療法人成りをする際は解約をする必要があります。

6ヶ月以内に医療法人成りを検討している先生は掛け捨てになってしまうためご留意ください。

少額減価償却資産

青色申告の届出をしている個人事業主は、1個(または1組)当たり取得価格が30万円未満の少額減価償却資産については、購入した年度に全額を経費計上することができます(年間で合計300万円が上限となります)。

売上に繋がらない消耗品を購入して節税するのは、節税をしないで納税した場合以上にキャッシュアウト(現金が外部に流出する)してしまうため注意が必要です。

その他の節税対策

その他の歯科医院の節税対策です

医療法人成り

医療法人成りは下記の項目でメリットを享受できる可能性があります。

- 所得税と法人税の税率差の活用

- 給与所得控除枠の活用

- 所得分散の活用

- 役員退職金の優遇された税制活用

- 役員社宅の活用(医療法上は一定の制限がある。)

デメリットとしては下記の項目があります。

- 管理コストが増える

- 社会保険の強制加入

- 小規模企業共済に加入し続けられない。

- 医療法人に持ち込めない借入金は、個人で返済し続ける必要がある。

医療法人は簡単には潰せないため、医療法人成りについて事前にしっかりとシミュレーションをすることが大切です。

医療法人成り後の先生の手取額、税金負担額、増加するコストを比較し、医療法人成りの有利不利や、医療法人成りのタイミングの検討をしっかりと行ってから意思決定をしましょう。

歯科医院の節税デメリット

節税のデメリットについても理解しておこう

節税は、原則的に医院の外にお金を支払うことによって行います。

下記の点に注意してバランスを取りながら節税を行ってください。

- 税負担を下げるために利益を減らすので、自己資本を貯め難くなる。

- 医院の外に現預金が出ていき、そのお金を事業に使えなくなる。

(保険の様に最終的に医院にお金が戻ってくる節税であっても、一般的に10年以上お金が寝てしまうケースが多いです。) - 節税のために利益を圧縮しすぎると、融資を受ける際に不利に働くことがある。

多額のキャッシュアウト(現金が外部に流出すること)を伴う節税方法は、手許現預金をしっかりと貯めて、財務が安定した状態で行うことをお薦めします。

歯科医院税理士専門サービス

歯科医院開業応援プラン

合計月額料金

25,000円 /月(税抜)

歯科医院の開業前、開業されて1年未満の歯科医 兼 経営者になられる先生が対象のプランとなります。記帳代行料と税理士顧問料がセットの価格です。歯科医院の開業時は、開業にかかる出費が多いため、応援価格となります。

税理士変更プラン(個人)

税理士顧問料

40,500円 /月から(税抜)

税理士変更を検討されており、個人事業主として経営されている歯科医院様のプランとなります。 通常の税理士顧問料や記帳代行料、確定申告料などすべて10%OFFで提供しています。手元にお金を残していきたい、経営を改善していきたい、医療法人成りを検討している等の歯科医院様が対象となります。

税理士変更プラン(医療法人)

税理士顧問料

54,000円 /月(税抜)

税理士の変更を検討されており、医療法人を経営されている歯科医院様の専用プランとなります。通常の税理士顧問料、記帳代行料、決算申告料、地方自治体への決算届など、すべて通常料金の10%OFFで対応させていただいております。経営相談を行いながら、効率的で確率が高い経営を行いたい歯科医院様が対象となります。

歯科医院専用 労務パック

月額料金

41,500円 /月(税抜)

歯科医院専用労務パックでは、給与計算業務や、社会保険資格取得・喪失手続、雇用保険の離職証明書作成などをアウトソーシングしていただくプランです。医業や経営に専念することが可能です。また、医療法人様でも個人歯科医院様でも従業員の人数に合わせて同一料金となります。